“马云蚂蚁集团的命运,10年前已经被决定”的版本间的差异

| (未显示1个用户的9个中间版本) | |||

| 第1行: | 第1行: | ||

| + | [[首页]]>[[通约智库条目|条目]]>[[阿里巴巴]] | ||

| + | |||

2020-11-06 | 2020-11-06 | ||

| 第20行: | 第22行: | ||

10年后的这一夜,又将把蚂蚁带向何方? | 10年后的这一夜,又将把蚂蚁带向何方? | ||

| − | [[文件:蚂蚁集团1.jpg]] | + | [[文件:蚂蚁集团1.jpg|缩略图]] |

01、“窃贼”马云? | 01、“窃贼”马云? | ||

| 第32行: | 第34行: | ||

那时的支付宝,只有一个使命:承担淘宝网(2003年成立,阿里巴巴集团子公司)的担保交易,在买家和卖家之间建立一条信任桥梁。 | 那时的支付宝,只有一个使命:承担淘宝网(2003年成立,阿里巴巴集团子公司)的担保交易,在买家和卖家之间建立一条信任桥梁。 | ||

| − | + | [[文件:蚂蚁集团2.jpg|缩略图]] | |

作为淘宝网的数字支付业务,支付宝理所当然被阿里巴巴控制。事实也如此,早期的支付宝由一家境外公司Alipay E-commerce全资控股,而Alipay E-commerce又由阿里巴巴集团完全控股。 | 作为淘宝网的数字支付业务,支付宝理所当然被阿里巴巴控制。事实也如此,早期的支付宝由一家境外公司Alipay E-commerce全资控股,而Alipay E-commerce又由阿里巴巴集团完全控股。 | ||

| 第42行: | 第44行: | ||

一次是在2009年6月,支付宝70%的股权被以1.67亿人民币的价格转让给了浙江阿里巴巴电子商务有限公司,后者由马云和谢世煌(阿里巴巴创始人之一)全权控制,两人持股分别为80%、20%。 | 一次是在2009年6月,支付宝70%的股权被以1.67亿人民币的价格转让给了浙江阿里巴巴电子商务有限公司,后者由马云和谢世煌(阿里巴巴创始人之一)全权控制,两人持股分别为80%、20%。 | ||

| − | + | [[文件:蚂蚁集团3.png|缩略图]] | |

另一次是在2010年8月,支付宝剩下的30%股权也被转移,成交价为1.65亿元,接手方仍是浙江阿里。 | 另一次是在2010年8月,支付宝剩下的30%股权也被转移,成交价为1.65亿元,接手方仍是浙江阿里。 | ||

| 第58行: | 第60行: | ||

这件事才算告一段落。 | 这件事才算告一段落。 | ||

| − | + | [[文件:蚂蚁集团4.png|缩略图]] | |

02、风暴的起点 | 02、风暴的起点 | ||

| 第80行: | 第82行: | ||

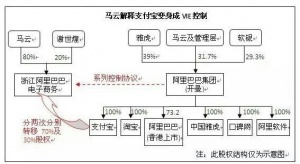

实际上,董事会的决议是用VIE结构(可变利益实体结构),通过私下协议,让境外的资本实体控制境内的运营实体,形成“真外资,假内资”的局面,从而规避监管。 | 实际上,董事会的决议是用VIE结构(可变利益实体结构),通过私下协议,让境外的资本实体控制境内的运营实体,形成“真外资,假内资”的局面,从而规避监管。 | ||

| − | + | [[文件:蚂蚁集团5.jpeg|缩略图]] | |

这也是当时中国互联网公司赴美上市常用的手法。监管上,对这种“钻空子”行为,常常睁一只眼闭一只眼。 | 这也是当时中国互联网公司赴美上市常用的手法。监管上,对这种“钻空子”行为,常常睁一只眼闭一只眼。 | ||

| 第96行: | 第98行: | ||

雅虎所说的对马云剥离支付宝一事完全不知情,准确来说,是没想到马云居然斩断了VIE结构。 | 雅虎所说的对马云剥离支付宝一事完全不知情,准确来说,是没想到马云居然斩断了VIE结构。 | ||

| − | + | [[文件:蚂蚁集团6.png|缩略图]] | |

当然,除了回应监管的要求,马云拆分支付宝,还有另一大原因:把雅虎踢出局。 | 当然,除了回应监管的要求,马云拆分支付宝,还有另一大原因:把雅虎踢出局。 | ||

2020年12月31日 (四) 08:26的最新版本

2020-11-06

◆10年前,马云对了。今天呢?

今天(11月5日),本是蚂蚁集团的大喜日子。

A+H股同步上市,345亿美元募集资金,3100亿美元估值。

当初有人统计,因为蚂蚁上市,将有50多人身价瞬间过亿,上万名阿里系员工从中受益。

马云财富更是会增加270亿美元,一跃超过腾讯马化腾,成为全球华人首富。

甚至据说,蚂蚁集团所在的杭州之江,房价一夜“暴涨百万”“超级大平层、豪华别墅涨300万”。

但这一切,因为11月3日的一纸公告戛然而止。

这场资本狂欢与造富运动的起点,是在10年之前。

10年后的这一夜,又将把蚂蚁带向何方?

01、“窃贼”马云?

去年,互联网大佬、美团的王兴在媒体上公开说:我仍然认为他(马云)有诚信问题。

再往前几年,有人甚至把马云叫作“窃贼”。

要想了解这段历史,还得从我们现在每个人都熟悉的“支付宝”说起。

支付宝既是产品名称,也是公司名称。2004年12月8日,具有公司意义的支付宝正式成立。

那时的支付宝,只有一个使命:承担淘宝网(2003年成立,阿里巴巴集团子公司)的担保交易,在买家和卖家之间建立一条信任桥梁。

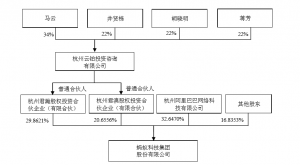

作为淘宝网的数字支付业务,支付宝理所当然被阿里巴巴控制。事实也如此,早期的支付宝由一家境外公司Alipay E-commerce全资控股,而Alipay E-commerce又由阿里巴巴集团完全控股。

而根据2007年底阿里巴巴集团旗下B2B业务在香港上市的招股说明书,外部投资者雅虎和软银分别占有阿里巴巴集团39%、29.3%的股份,马云等公司员工及其他股东,只有31.7%的股份。

也就是说,当时的支付宝,大半属于两大外资巨头。

2009年后,情况发生了变化:支付宝被转走了。

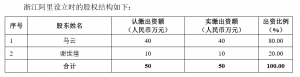

一次是在2009年6月,支付宝70%的股权被以1.67亿人民币的价格转让给了浙江阿里巴巴电子商务有限公司,后者由马云和谢世煌(阿里巴巴创始人之一)全权控制,两人持股分别为80%、20%。

另一次是在2010年8月,支付宝剩下的30%股权也被转移,成交价为1.65亿元,接手方仍是浙江阿里。

至此,马云和谢世煌控股的浙江阿里,在付出3.32亿元的转让价格后,将支付宝变成了其旗下的一个子公司。

这时的支付宝,已经完全脱离了阿里巴巴集团。准确来说,是脱离了雅虎、软银两大外资。

自家估值50亿美元、市占率50%的支付宝,被以3.32亿人民币转让,换谁也受不了。

所以,2011年5月,雅虎跳出来,发布了一纸公告:马云未获得阿里集团董事会的授权许可,擅自将支付宝转移至其名下公司。雅虎对此毫不知情。

一纸公告激起千层浪,马云拆分支付宝一事的讨论,愈演愈烈,甚至引起了中美两国政府的交流。

直到2011年7月,马云、雅虎和软银就支付宝股权转让事件正式签署协议,约定支付宝在上市时向阿里巴巴集团支付一次性现金回报,金额为市值的37.5%(以IPO价为准),并且不低于20亿美元,不高于60亿美元。

这件事才算告一段落。

02、风暴的起点

马云曾说过,拆分支付宝,是他做过的最艰难的一个抉择。

一个人打造出两家万亿级企业,马云一生所做的艰难抉择,并不在少数。

在拆分支付宝这件事上,偏偏加了个“最”字,可见其中的艰难苦涩。

虽千万人吾往矣。马云在拆分支付宝一事上,甘愿冒天下之大不韪,有大智慧、大冒险,也有一点不道德。

早在2009年前,就有风声说央行要监管第三方支付行业,企业得拿到牌照才能做第三方支付。

但第三方支付牌照,只发给内资企业。

阿里的大股东都是外资,如何是好?

阿里董事们就此讨论得焦头烂额。直到2009年7月,他们才初步达成共识:董事会授权管理层把支付宝变更为内资公司持股,方便取得牌照。

如果雅虎、软银甘愿当冤大头,忍痛放弃支付宝,那就没有后来一连串的剧情了。

实际上,董事会的决议是用VIE结构(可变利益实体结构),通过私下协议,让境外的资本实体控制境内的运营实体,形成“真外资,假内资”的局面,从而规避监管。

这也是当时中国互联网公司赴美上市常用的手法。监管上,对这种“钻空子”行为,常常睁一只眼闭一只眼。

正因为得到了董事会的批准,马云才能顺利把支付宝分拆出去。

但问题没这么简单。央行要求申请者在申请牌照时必须如实申报。

于是,马云希望董事会能更进一步,终止协议控制,彻底内资化支付宝。

但这回,雅虎、软银说什么也不肯让步,觉得协议控制完全可行。

马云为首的创始人团队认为不能违法,外资股东认为法律都可以绕开。双方矛盾一触即发。

最后,也许是经过一晚的深思熟虑,马云先斩后奏,单方面斩断了VIE结构,以成立100%内资公司的方式申请支付牌照。

雅虎所说的对马云剥离支付宝一事完全不知情,准确来说,是没想到马云居然斩断了VIE结构。

当然,除了回应监管的要求,马云拆分支付宝,还有另一大原因:把雅虎踢出局。

阿里巴巴和雅虎真正结缘,始于2005年。

那年,淘宝、eBay的烧钱大战进入尾声,但双方仍不分胜负。软银投给阿里巴巴的资金接近耗尽,急需再输血。同时,前几轮融资的股东也想着套现走人。

所以,2005年,马云引进外部投资者雅虎,通过出售阿里巴巴40%的股份,获得雅虎10亿美元投资,以及雅虎中国的全部资产。

马云团队、软银、雅虎形成三足鼎立之势。

2005至2009年,是雅虎与阿里的蜜月期。时任雅虎董事长杨致远和马云是好友,他很放心地把公司管理权交给马云团队,自己当甩手掌柜。

1997年,杨致远首次访问中国时,就结识了马云

但2009年开始,马云和雅虎的关系开始恶化。在原先的协议中,几个保护马云团队的条款在2010年10月失效。

比如,雅虎的投票权将增至39%,而马云团队的投票权降为31.7%。另外,在董事会原先四个席位(分别为马云、蔡崇信、杨致远、孙正义)的基础上,雅虎的董事席位将增加一个,与马云团队数量持平。更重要的是,“马云不被辞退”的条款也将到期。

外部环境上,因为雅虎增长乏力,杨致远被董事会罢免。

更致命的打击还在后头。新上任的雅虎CEO巴茨和马云很不对付,对阿里股权虎视眈眈,马云团队情况岌岌可危。

所幸,这时候阿里巴巴业务在飞速增长,公司也有大量的现金。回购雅虎的股权成了马云团队的最优解。

2009年末,蔡崇信向巴茨提出了一项友好交易,希望她们可以通过出售阿里股票,获取大量现金,来拉升雅虎泥潭中的股价。

但这项交易很快被巴茨否决了。

2010年12月,蔡崇信又提出了一种可以帮助雅虎在出售阿里股票时规避巨额税金的方法,结果再次被否。

时任阿里巴巴集团CFO的蔡崇信是马云最亲密的战友

软的不行,那只能来硬的。

所以,马云铤而走险:分拆支付宝,斩断VIE协议。

借着支付宝牌照的政策要求,将支付宝从阿里集团脱离出去,生米煮成熟饭,后面再谈股票回购,雅虎底气就少多了。

同时,这也表明了马云对公司绝对控制权的势在必得。

对于马云来说,这也是一个巨大的赌注,他赌雅虎不会走法律途径夺回支付宝,而是接受补偿。

事实证明,马云赌对了。

2011年雅虎向媒体公开马云斩断VIE结构一事,也不过是借着舆论力量,寄希望在与马云的谈判中获取更多筹码罢了。

03、驱动一切的,也许只是利益

10年前,转移支付宝,是蚂蚁集团命运的转折点。

10年后,马云及其背后的蚂蚁集团,再次站在了舆论漩涡。

只不过,物是人非,马云的定位似乎发生了逆转。

拆分支付宝时,他是法律的坚定执行者,站在资本对面的勇士。

而如今,资本涌动。

他怒怼中国金融系统。

马云在上海外滩金融峰会上演讲

马云,像是又一次孤注一掷。

只不过对手不再是雅虎、软银两大外资,而是监管层。

事情的燃点,也许是《网络小贷管理办法》即将推出。

里面的条款对蚂蚁核心业务极其不利,比如:网络小贷,原则上禁跨省展业;单笔联合贷款中,小额贷款公司出资比例不得低于30%。

而蚂蚁小贷约1.7万亿的消费信贷中,只有360亿左右的表内贷款,比例约为2%。

也就是说,借出去的100块钱里面,大约只有2块钱是从蚂蚁自己口袋里掏出去的,其他都是合作银行出的。

正因为如此,蚂蚁集团短短10余年里,比肩宇宙第一大行。

如果按照监管的要求,出资比例提高到30%,结合最多5倍杠杆的原则。

要驱动1.8万亿联合贷款,蚂蚁小贷资本金要达到1400亿元,大概是现在资本金的4倍。

监管下的蚂蚁集团,给股东创造的利益,无疑会大幅缩水。

所以,在上市前夕,蚂蚁集团一直努力淡化金融色彩,贴上科技公司的标签,甚至把名字由蚂蚁金服改为了蚂蚁集团。

蚂蚁集团放贷主要通过位于重庆的两家小贷公司来完成

除了想按照科技公司的定位,获得高估值。

也许更重要的是,规避监管。

但最终,经过大风大浪的监管层,还是洞察到了蚂蚁背后蕴含的巨大风险。

主要一点,就是蚂蚁集团放贷的对象,常常是银行涉及不到的长尾人群。

这类人群收入不稳定,资信没有经过严格的评估。经济形势一旦不好,叠加高达15%的利息率,很容易成为违约对象。

据蚂蚁招股说明书,受疫情影响,蚂蚁的消费信贷逾期率上升了100%。

而同期,招商银行信用卡贷款逾期率只上升了28%。蚂蚁集团与招商银行的客户质量孰优孰劣,一目了然。

此外,蚂蚁集团采用的联合放贷方式,近98%的资金来自银行和发行ABS,自己却收取了利息收入的30%作为“技术服务费”。

实实在在的“蚂蚁吃肉,银行兜底”。

一旦某些环节出问题,钱收不回来,损伤的大部分是银行的利益。而银行,又是金融行业的命脉,一旦出现倒闭,后果不堪设想。

蚂蚁倒下,掀起的那将是滔天巨浪。

如果事情发展到像美国次贷危机那样的局面,蚂蚁集团这样的小贷公司倒闭了,那它们也只需要承担有限责任。

而最终受苦的,只会是政府和普通的老百姓。

美国次贷危机中倒闭的雷曼兄弟

10年前为法律拆分支付宝,今朝怒怼监管。

屠龙少年,并非变成恶龙:驱动一切的也许就只是利益二字。